|

Campañas a CPA España y Latam Apuestas Deportivas, Casino, Poker y Forex 10€ gratis al Registrarte |

Registro |

| Más de 200 campañas en España Modelo de Atribución Real de Ventas Account Manager especializado en cada campaña |

Registro | |

|

Más de 2 millones de dominios alojados Hosting Wordpress, Joomla y Drupal Soporte 24/7 telefónico y Backup Diarios |

Registro |

Los impuestos para afiliados de marketing son bastante desconocidos en nuestro sector, ya que éste se encuentra muy disperso entre personas que entran en el mundo de la afiliación como un extra a final de mes y otras que han profesionalizado esta actividad.

En este artículo vamos a comentar las obligaciones tributarias para afiliados que debes conocer para dormir a gusto y no tener problemas con Hacienda.

Índice de Contenidos

- 1 Impuestos para afiliados: Actividades Económicas

- 2 Impuestos para afiliados: IVA e IRPF obligatorios

- 3 ¿Se pueden generar ingresos sin factura para afiliados?

- 4 Facturación externa para afiliados

- 5 ¿Es obligatorio darte de alta en la Seguridad Social?

- 6 ROI para afiliados con plataformas intracomunitarias

- 7 EORI para afiliados: necesario para clientes no comunitarios

- 8 Trámites necesarios para los afiliados

Impuestos para afiliados: Actividades Económicas

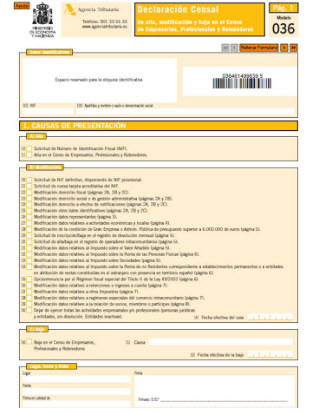

El primer punto de desconocimiento a la hora de ejercer la actividad es que todos los afiliados con residencia en España están obligados a darse de Alta en Actividades Económicas, sin límite mínimo de ingresos. Esto lo puedes hacer fácilmente de forma presencial u online con el modelo 036:

Impuestos para afiliados: IVA e IRPF obligatorios

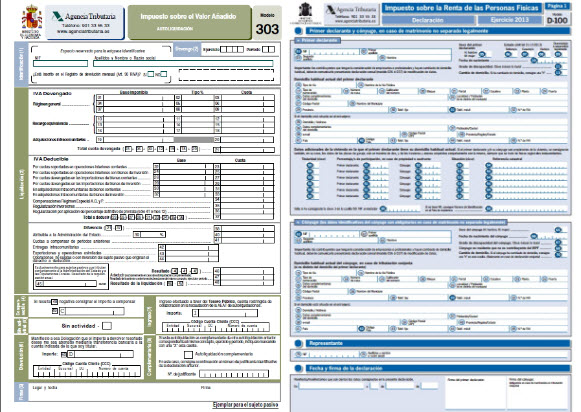

Una vez estés dado de alta en Actividades Económicas, ten en cuenta que debes realizar liquidaciones trimestrales de IVA e IRPF, realizando las liquidaciones correspondiente en los modelos 303 de IVA y 100 para IRPF:

Adicionalmente a esto también es obligatorio realizar el resumen de IVA del año en el modelo 390 en el que se debe consignar todo lo declarado en los anteriores modelos 303 de cada trimestre.

Aunque este tipo de declaración es informativa, el hecho de no entregarlo en fecha acarreará una multa de entre 200 y 300 euros con una posibilidad de reducción por pronto pago.

Aparte del modelo 303 de IVA en el que se declaran los movimientos que han originado IVA y exentos, se tiene que presentar trimestralemente el modelo 349 en el que debes incluir lo facturado a clientes intracomunitarios.

Actualmente la gran mayoría de agencias con las que trabajan los afiliados, como Tradedoubler, Awin o TimeOne tienen su residencia fiscal fuera de España, por lo que es obligatorio realizar esta declaración de los ingresos generados.

Por último, si tienes clientes españoles(agencias) con los que hayas facturado durante todo el año más de 3.000 euros debes realizar declaración del modelo 347. Es importante no olvidar esto porque las multas van desde los 300 hasta los 20.000 euros.

¿Se pueden generar ingresos sin factura para afiliados?

Aunque en otros países los afiliados particulares no necesitan factura para declarar los ingresos, sin embargo en España sí lo es, por lo que, o bien debes incluir la autofactura que te emiten sitios como Tradedoubler, Awin, TimeOne o Tradetracker por nombrar algunos, o bien si ellos no lo generan, emitir tu propia factura a su nombre y hacerla llegar a un responsable de la empresa (aunque para ellos sea a título informativo).

Opción de aplazamiento de facturación para el retraso del impuesto

Una de las prácticas que llevan a cabo los pequeños afiliados, que no vamos a entrar si son más o menos recomendables, es el aplazamiento de la facturación en agencias que realizan autofactura.

Esto se consigue si no se rellenan todos los datos bancarios, por lo que el sistema no genera factura, y se puede dejar así hasta final de año cuando haya una cantidad considerable. En ese punto, simplemente rellenando todos los datos ya saldrá la factura.

Esto lo utilizan así porque permite pagar el IVA e IRPF a final de año, en el momento que se genere la factura. Es interesante para los afiliados que tengan pequeños saldos en cuenta.

Facturación externa para afiliados

Si no quieres facturar directamente y ahorrarte rellenar IVA e IRPF trimestrales puedes utilizar plataformas como Factoo, que se trata de una cooperativa para facturar los ingresos sin tener que darte de alta en autónomos (Seguridad Social).

¿Es obligatorio darte de alta en la Seguridad Social?

Una de las leyendas urbanas en el mundo de la afiliación es que si tus ingresos son inferiores a 6.000 euros no tienes por qué darte de alta en la Seguridad Social. Aunque esto fue así durante un tiempo, en la actualidad, todas las personas que estén generando un rendimiento económico obligatoriamente deben cotizar a la Seguridad Social.

Esto supone una barrera de entrada y un escollo a los pequeños afiliados, ya que puede darse el hecho de que tengan que pagar más cuota de autónomos que los ingresos mensuales.

Justo por este motivo muchos pequeños afiliados difieren la facturación para darse de alta durante 1 mes, facturar y seguidamente volver a darse de baja. De esta forma pagarían Seguridad Social únicamente 1 mes.

ROI para afiliados con plataformas intracomunitarias

Uno de los detalles que no tienen en cuenta a la hora de trabajar los afiliados es el alta obligatoria en el ROI para poder trabajar con clientes que se encuentran en la UE.

Debes tener en cuenta que para solicitar el ROI anteriormente tienes que haberte dado de alta en Actividades Económicas, de otro modo te será denegado. Esto es lo que te permitirá añadir el «ES» al principio de tu NIF, por ejemplo ES04932748A.

Una vez estés aprobado en el ROI (tardan como 1 mes en contestar) ya estás obligado a declarar en el modelo 390 las operaciones con clientes intracomunitarios.

EORI para afiliados: necesario para clientes no comunitarios

Por otro lado, si estás facturando a clientes no comunitarios, como por ejemplo Clickbank que se encuentra en EEUU, necesitas haberte dado de alta en el EORI de exportaciones.

Esto no requiere ninguna obligación más, pero puede resultar en una inspección si facturas a estos clientes y no tienes este trámite realizado.

Trámites necesarios para los afiliados

Para resumir, vamos a incluir los trámites necesarios para llevar el negocio de la afiliación de forma segura y sin sustos por parte de Hacienda.

- Darte de alta en el modelo 036 de Actividades Económicas aquí

- Alta en el ROI (Registro de Operadores Intracomunitarios)

- Alta en el EORI (en el caso de que se facturen a clientes o proveedores no comunitarios) –>Aquí

- Declaraciones de IVA: modelos 303 trimestral, 390 anual y 347 (unicamente >3000 euros) anual

- Declaraciones de IRPF: modelo 100 trimestral y en el apartado de actividades económicas en la declaración de la renta anual.

- Declaración de operadores intracomunitarios: modelo 349

- Alta en Seguridad Social –>Aquí

Si tienes cualquier duda puedes ponerlo en comentarios y uno de nuestros expertos te ayudará para solucionarlas y que se despeje toda la incertidumbre alrededor de las obligaciones de impuestos para afiliados y te recomendamos que visites nuestro portal donde encontrarás consejos y plataformas de afiliados en España y Latinoamérica.

Hola!

Mi duda es respecto al modelo 349.

Yo estoy prestando servicios a empresas intracomunitarias pero están exentos del VAT (que entiendo que es como el IVA). En este caso, ¿también debo presentar el modelo 349?

Si debo presentarlo y ya he presentado el 303 y el 390, ¿deberé modificar estos otros modelos ya presentados?

Muchas gracias!

Sí, el modelo 349 es obligatorio para todos los clientes y proveedores intracomunitarios que trabajéis, indicando el EU VAT o CIF europeo. En España comienza con ES, pero hay que solicitarlo mediante el ROI.

Esta declaración es informativa, pero obligatoria. Si ya has presentado los modelos 303 de IVA y 390 de IVA anual, adicionalmente se debería presentar, aunque fuera de plazo, los trimestres no presentados anteriormente. En este caso puede ser que Hacienda aplique una pequeña sanción por los registros presentados fuera de plazo, pero desde luego mucho menor que si cruza datos intracomunitarios y los clientes o proveedores han declarado las ventas o compras, por lo que te enviarían una notificación indicando que tienen constancia de movimientos intracomunitarios y que no los has declarado. En este caso la multa es bastante mayor, por lo que merece la pena presentar incluso los modelos 349 fuera de plazo.

La cuestión es. De todos esos trámites, hay que pagar en algo de ellos (aparte del de darse de alta, que obviamente sí). Porque sinceramente, si para ganar 120 o 140 € de afiliados, voy a tener que pagar eso y más en trámites..

Si para ganar menos de 150 €, voy a tener que pagar afilado a seguridad social mínimo un mes. Aparte, si me cobran por algún trámite más.

Las horas que hay que trabajar, para que se lo lleven otros puesto, es flipante.. Tan comlicado, es imponer un máximo, y facilitar los trámites a todas aquellas personas que no pasen de ese máximo….

Vaya auténtico jaleo que se montan….. & luego a Apple, le sale a devolver.

Sabes.. De locos.. 🤦♂️🤦♂️🤦♂️